こんにちは!昨年、定年再雇用となり、確定拠出年金を解約して2500万円を自分で運用することにした初心者投資家です。

新NISA相場が絶好調だったのを見て「よし、自分でやってみよう!」と意気込んだものの、実際にやってみるといろいろと勉強になることばかり。特に債券ETFについて、実体験を交えながらお話ししたいと思います。

退職金の運用配分はこんな感じ

- SCHD(米国高配当株ETF): 1200万円

- ゴールド: 200万円

- 米国超短期債ETF: 300万円

- S&P500: 100万円

- FANG+: 100万円

- 日本高配当株: 100万円

- 預金: 500万円

株式メインではありますが、ディフェンシブな資産として米国超短期債ETFを300万円分組み込みました。これが今回のメインテーマです。

米国超短期債ETFの選択と現実

債券部分は以下の2つを選びました:

- CLIP(iシェアーズ 米国国債1-3年 ETF): 150万円

CLIPはブラックロック社が運用する米国の超短期国債ETFで、主に「残存期間1年以上3年未満の米国国債のみ」に投資します。米国財務省が発行する国債のみで構成されているため信用リスクが極めて低く、安全性が高いのが特徴です。経費率も低く、値動きも比較的穏やか。金利動向による元本の値下がりリスクは限定的です。 - VGSH(バンガード・米国短期国債ETF): 150万円

VGSHはバンガード社が運用する短期米国国債ETFで、ブルームバーグ米国国債1-3年指数への連動を目指します。こちらも満期1年以上3年以下の「米国国債のみ」を組み入れ、政府機関債は含みません。経費率は0.04%と非常に低コストで、信用度の高い安全なポートフォリオとなっています。

「超短期債なら値動きも穏やかで、安全資産として機能するはず」と思っていたのですが…

現実は甘くなかった!

ドル換算では確かにほぼトントン。でも為替の影響をもろに受けて、**マイナス5%**という結果に。配当金6700円をもらったとはいえ、円ベースではしっかりマイナスです。

正直、「あれ?ディフェンシブ資産のはずなのに…」と困惑しました。

米国超短期債の今後の見通し

現在の金融環境を考えると、米国超短期債ETFの見通しはどうでしょうか。

プラス要因:

- FRBの利下げ期待が高まれば、債券価格は上昇する可能性

- 短期債は金利変動リスクが比較的小さい

- インフレが落ち着けば実質リターンも改善

マイナス要因:

- 円高が続けば為替損失が拡大

- 金利が予想以上に高止まりすれば配当利回りは魅力的だが元本は伸び悩み

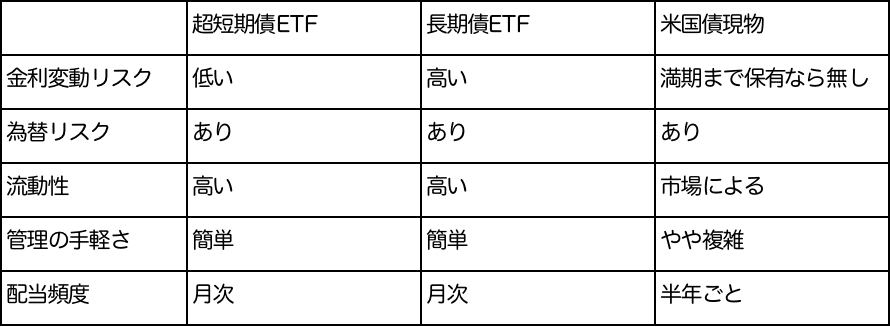

短期・長期・現物米国債の比較

超短期債ETFのメリット:

- 金利上昇局面でも値下がりリスクが小さい

- 流動性が高く、いつでも売買できる

- 少額から投資可能

デメリット:

- 為替リスクを回避できない

- 管理費用がかかる

- 金利低下局面では長期債ほどの値上がり益は期待できない

米国債以外の債券投資のおすすめ

海外債券で苦戦している私ですが、他の選択肢も調べてみました。

日本の債券ETF:

- 為替リスクがない

- ただし利回りが低い(現在1%前後)

- インフレに対する実質リターンが心配

新興国債券:

- 利回りは魅力的

- ただしリスクも高く、初心者には難しい

社債ETF:

- 国債より利回りが高い

- 信用リスクがプラスされる

正直な感想:海外債券の魅力って?

ぶっちゃけ、今回の経験で海外債券の魅力をあまり感じられていません。

期待していたこと:

- ディフェンシブ資産として機能

- 株式との相関が低く、分散効果を発揮

- 配当収入でインカムゲインも期待

現実:

- 為替でがっつりマイナス

- 「安全資産」のはずなのに結構値動きしてる

- 管理費用もかかる

もちろん、これは私の勉強不足が大きな原因です。為替ヘッジ付きの商品を選ぶとか、投資タイミングを分散するとか、やりようはあったはず。

でも初心者目線で言うと、「債券投資って思ったより難しい」というのが率直な感想です。

まとめ:債券ETFとの付き合い方

今回の経験を踏まえて、債券ETF投資で学んだことをまとめると:

- 為替リスクを甘く見てはいけない

- 「債券=安全」とは限らない

- 海外債券には必ず為替リスクがついてくる

- 投資目的を明確にする

- ディフェンシブ資産が欲しいのか

- インカムゲインが欲しいのか

- 分散効果を狙うのか

- 為替ヘッジの検討

- 為替リスクを避けたいなら為替ヘッジ付きも選択肢

- ただしヘッジコストもかかる

- 投資タイミングの分散

- 一気に投資せず、時間分散も大切

現在も試行錯誤中ですが、失敗も含めて勉強だと思って続けていきます。同じような境遇の方の参考になれば嬉しいです。

皆さんは債券ETFについてどう思われますか?コメントで教えていただけると嬉しいです!

投資は自己責任です。この記事は個人の体験談であり、投資を推奨するものではありません。